ACB: Nợ xấu tăng cao, dồn dập gọi vốn trái phiếu và việc liên quan đến Công ty Việt Á

| Ngân hàng ACB có Tổng Giám đốc mới Nhân viên Ngân hàng TMCP Á Châu lừa đảo, chiếm đoạt tiền tỷ của khách hàng Nợ có khả năng mất vốn của Ngân hàng ACB tăng “phi mã” |

Nợ xấu tăng cao và chuyện liên quan đến Công ty Việt Á

Như báo Tuổi trẻ Thủ đô đã thông tin, theo báo cáo tài chính được công bố, trong quý I/2022, Ngân hàng TMCP Á Châu (ACB) ghi nhận thu nhập lãi thuần tăng 17%, đạt gần 5.441 tỷ đồng.

Các nguồn thu ngoài lãi cũng tăng mạnh như lãi từ dịch vụ tăng 18%, lên mức 739 tỷ đồng; Lãi từ kinh doanh ngoại hối tăng 55%, lên mức 303,4 tỷ đồng; Lãi từ hoạt động khác tăng gấp 7,5 lần, đạt 369,2 tỷ đồng.

Trong quý I/2022, ACB được hoàn nhập 2,84 tỷ đồng chi phí dự phòng rủi ro tín dụng trong khi cùng kỳ năm trước trích lập 606 tỷ đồng. Kết quả, ACB báo lãi trước thuế quý I/2022 hơn 4.114 tỷ đồng, tăng 33% so với cùng kỳ năm 2021.

Tính đến cuối tháng 3/2022, tổng tài sản ACB ở mức 528.636 tỷ đồng. Trong đó, cho vay khách hàng tăng 5%, đạt 379.982 tỷ đồng. Tiền gửi khách hàng tăng nhẹ 2%, lên mức 386.050 tỷ đồng.

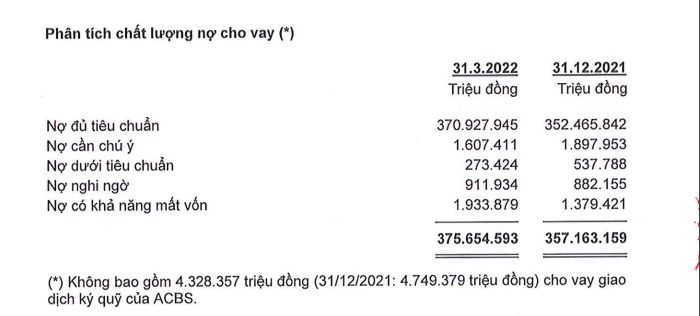

Cùng thời điểm, tổng nợ xấu của ACB ở mức hơn 3.119 tỷ đồng, tăng 11% so với đầu năm. Đáng chú ý, nợ có khả năng mất vốn của ngân hàng tăng mạnh 40%, lên mức 1.934 tỷ đồng; Nợ nghi ngờ tăng nhẹ lên mức 912 tỷ đồng. Tỷ lệ nợ xấu trên dư nợ vay của ACB tăng từ 0,78% đầu năm lên 0,83%.

|

| Khoản mục nợ có khả năng mất vốn của ACB tăng rất mạnh |

Theo đánh giá của giới phân tích, mặc dù tỷ lệ nợ xấu của ACB thấp hơn rất nhiều so với mức 3% Ngân hàng Nhà nước quy định. Tuy nhiên, việc nợ khả năng mất vốn tăng cao có thể ảnh hưởng đến chất lượng tín dụng của nhà băng.

Theo tính toán, nợ khả năng mất vốn của ACB chiếm tới hơn 60% tổng nợ xấu của ngân hàng. Tính đến cuối tháng 3/2022, dự phòng cho vay khách hàng của ACB ở mức 2.939 tỷ đồng.

Mặt khác, việc nợ xấu của ACB tăng cao có thể đặt ra vấn đề về hoạt động cho vay của ngân hàng này. Một vấn đề khác cho thấy tình hình sức khỏe tài chính của ACB đang có vấn đề là dòng tiền kinh doanh đang âm hơn 8.500 tỷ đồng, dòng tiền hoạt động đầu tư âm 90,6 tỷ đồng.

Theo tìm hiểu của phóng viên, ngân hàng này cũng liên quan đến việc nhận thế chấp nhiều tài sản bảo đảm của Công ty Cổ phần Công nghệ Việt Á (Công ty Việt Á) là các khoản phải thu và quyền tài sản phát sinh là quyền đòi nợ, các khoản tiền, quyền, lợi ích... tại hợp đồng cung cấp hóa chất, bộ thử xét nghiệm COVID-19.

Hiện tại, cơ quan công an đang tích cực điều tra mở rộng vụ án xảy ra Công ty Việt Á theo chỉ đạo của Tổng Bí thư Nguyễn Phú Trọng và Thủ tướng Chính phủ Phạm Minh Chính. Theo điều tra của công an, Công ty Việt Á đã có dấu hiệu cấu kết với các tổ chức, cá nhân liên quan, vi phạm nghiêm trọng quy định sản xuất, đấu thầu kit xét nghiệm COVID-19 nhằm trục lợi.

Trong bối cảnh dịch COVID-19 và nhu cầu cấp bách của công tác phòng chống dịch tại các địa phương trên cả nước, Công ty Việt Á đã nhanh chóng liên hệ và ký hợp đồng cung cấp hàng triệu kit xét nghiệm cho một số địa phương và các bệnh viện.

Đáng nói, sau khi ký hợp đồng, Công ty Việt Á đã mang thế chấp nhiều hợp đồng mua bán kit xét nghiệm, hóa chất - sinh phẩm tại một số ngân hàng, trong đó chủ yếu là Ngân hàng TMCP Á Châu (ACB) để đảm bảo cho các khoản vay và nhằm xoay vòng vốn.

Cụ thể, ngày 18/5/2020, Công ty Việt Á thế chấp toàn bộ khoản phải thu, quyền tài sản là quyền đòi nợ, quyền thụ hưởng từ hợp đồng mua bán số 09/BVNTƯ-2020 ngày 22/4/2020 - gói thầu "Cung cấp bộ thử xét nghiệm COVID-19" tại Ngân hàng TMCP Á Châu - Chi nhánh Lạc Long Quân (TP HCM).

Ngày 6/8/2020, Công ty Việt Á cũng thế chấp toàn bộ khoản phải thu và quyền tài sản phát sinh là quyền đòi nợ, quyền đòi bồi thường thiệt hại, quyền thụ hưởng bảo hiểm, các khoản tiền, quyền, lợi ích... có được theo hợp đồng về việc cung cấp hóa chất xét nghiệm COVID-19 số 250/HĐ-BVĐK ngày 30/3/2020.

Thống kê cho thấy, tính đến ngày 13/5/2021, hơn 20 hợp đồng mua bán đã được Công ty Việt Á thế chấp các khoản phải thu phát sinh và các quyền lợi liên quan tại Ngân hàng TMCP Á Châu, chủ yếu tại chi nhánh Lạc Long Quân, tại TP HCM.

Để làm rõ liên quan đến các khoản thế chấp này, phóng viên đã nhiều lần liên hệ với đại diện truyền thông của ACB nhưng không được phản hồi.

Sự thật phía sau việc dồn dập huy động vốn qua kênh trái phiếu

Theo tìm hiểu của phóng viên, ACB là một trong những ngân hàng huy động vốn qua kênh trái phiếu doanh nghiệp nhiều nhất hệ thống các tổ chức tín dụng.

|

| Một phòng giao dịch của ACB |

Theo dữ liệu trên Sở Giao dịch Chứng khoán Hà Nội (HNX), chỉ trong vòng 2 ngày 23 - 24/5/2022, ACB đã có 2 đợt phát hành trái phiếu với trị giá lên tới 2.000 tỷ đồng. Tuy nhiên, các thông tin công bố lãi suất, trái chủ trái phiếu là cá nhân hay tổ chức cũng chưa được công bố rõ ràng.

Thống kê cho thấy, từ tháng 4/2021 đến tháng 5/2022, ACB đã thực hiện 19 đợt phát hành trái phiếu, với giá trị huy động lên tới khoảng 26.000 tỷ đồng.

Thực tế, hiện nay, ngoài việc huy động vốn bằng chính sách tín dụng thì các ngân hàng cũng tăng cường gọi vốn từ kênh trái phiếu riêng lẻ.

Nguyên nhân khiến các ngân hàng đẩy mạnh phát hành trái phiếu riêng lẻ được cho là do nhu cầu tăng vốn trung, dài hạn và tăng vốn cấp hai để đảm bảo yêu cầu an toàn vốn của Ngân hàng Nhà nước. Ngân hàng nào dư thừa tỷ lệ an toàn vốn, thì có thể đầu tư vào trái phiếu tăng vốn cấp 2 của ngân hàng khác, dẫn đến việc mua chéo trái phiếu lẫn nhau.

Theo nhận định của một số chuyên gia kinh tế, việc ngân hàng mua chéo trái phiếu lẫn nhau có thể là do một số ngân hàng đang thừa vốn, khó tăng trưởng cho vay, nên tìm đến các kênh đầu tư khác, trong đó có trái phiếu.

Đồng thời, tăng vốn vẫn là nhu cầu thường trực của các ngân hàng hiện nay, khi vốn chủ sở hữu của các ngân hàng đa phần còn mỏng, tín dụng tăng nhanh hơn nhiều so với tốc độ tăng của vốn chủ sở hữu khiến tỷ lệ an toàn vốn luôn trong tình trạng cần gia cố.

Mặt khác, từ năm 2020 đến nay, việc áp dụng giãn, hoãn trả nợ cho khách hàng theo chính sách của Ngân hàng Nhà nước khiến một lượng lớn dòng tiền trả nợ của doanh nghiệp không về ngân hàng (đáng lẽ đến kỳ trả nợ, nhưng doanh nghiệp được ngân hàng giãn nợ). Điều này khiến một phần vốn của ngân hàng bị thiếu hụt và phải tăng phát hành trái phiếu riêng lẻ để bù đắp.

Các chính sách giãn, hoãn nợ khiến nhiều ngân hàng đang chịu áp lực thanh khoản khá lớn và phải nâng lãi suất huy động lên khá cao.

Một số chuyên gia nhận định, việc ngân hàng bán chéo trái phiếu cho nhau, bên cạnh nhu cầu thực của một số ngân hàng thừa vốn, thì có sự thỏa thuận ngầm của một số ngân hàng để giúp nhau hạ chi phí vốn, tăng nguồn vốn trung, dài hạn. Giải pháp này giúp các ngân hàng đảm được tỷ lệ an toàn vốn, song cũng sẽ khiến bức tranh về quy mô vốn trung, dài hạn của một số tổ chức tín dụng trở nên thiếu thực chất.

Mặt khác, việc các ngân hàng bán chéo trái phiếu cho nhau cũng khiến vốn chảy lòng vòng trong hệ thống tài chính và đến tay nhà đầu tư cá nhân, không đi vào được sản xuất, kinh doanh.

Tin liên quan

Cùng chuyên mục

Đọc thêm

Doanh nghiệp

Doanh nghiệp

Samsung tạo sức lan tỏa qua hoạt động trách nhiệm xã hội

Doanh nghiệp

Doanh nghiệp

SHB trên hành trình chuyển đổi, sáng tạo, lan tỏa "Tâm yêu thương"

Doanh nghiệp

Doanh nghiệp

Agribank sẵn sàng cung ứng vốn phục vụ Đề án 1 triệu ha lúa chất lượng cao

Doanh nghiệp

Doanh nghiệp

LSP cam kết phát triển bền vững

Doanh nghiệp

Doanh nghiệp

Phân bón Cà Mau lần thứ 6 nhận giải thưởng thương hiệu quốc gia

Doanh nghiệp

Doanh nghiệp

Tập đoàn LEGO đánh dấu cột mốc quan trọng trước lễ khánh thành

Doanh nghiệp

Doanh nghiệp

Chubb Life Việt Nam mở rộng Văn phòng đối tác Infinity tại Cần Thơ và Hưng Yên

Nhịp sống phương Nam

Nhịp sống phương Nam

Hàng trăm sản phẩm đặc trưng tại Tuần lễ sản phẩm OCOP 2024

Doanh nghiệp

Doanh nghiệp

Nestlé Việt Nam được vinh danh là “Nhà quảng cáo của năm” tại MMA Awards 2024

Doanh nghiệp

Doanh nghiệp